|

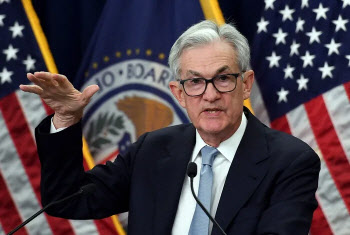

11월 FOMC에서는 연 5.25~5.50%인 기준금리를 예상대로 동결했지만 금리인상 가능성을 과거보다 낮췄다. 제롬 파월 연준 의장은 예상대로 기자회견에서 금리인상 중단을 선언하지 않았지만, 최근 국채금리 상승이 추가 긴축 필요성을 낮췄음을 시인했다. 그는 “인플레이션이 하락세가 이어진다는 확신을 가질 때까지 제약적인 정책기조를 이어나갈 것”이라면서도 “더 높아진 장기 국채 수익률로 인해 최근 몇 달간 금융환경이 크게 긴축됐다”라고 말했다.

이에 달러화는 약세를 보였다. 달러인덱스는 1일(현지시간) 오후 7시 7분 기준 106.55을 기록하고 있다. 전날 장 마감 기준 106 후반에서 중반으로 내려온 것이다. 달러 약세에 달러·위안 환율은 7.33위안, 달러·엔 환율은 150엔대로 모두 소폭 하락했다.

미 국채 금리는 하락했다. 연준의 금리 인상이 사실상 종료된 데다 재무부가 국채발행 규모 확대 속도조절에 나선 게 영향을 미쳤다. 10년물 발행증가 규모는 전분기 30억달러에서 20억달러로, 30년물 발행 증가규모도 20억달러에서 10억달러로 줄었다. 20년물 발행 증액 속도는 기존과 같다. 최근 장기물 금리 급등에 따라 장기 국채 발행 규모 확대 속도 조절에 나선 것으로 해석된다. 그간 재정적자로 재무부가 국채발행을 대거 늘리면서 공급 부담에 국채금리가 치솟았는데, 재무부가 속도조절에 나서면서 국채가격이 오르고 금리가 떨어졌다.

추가 금리인상 가능성이 낮아지면서 위험자산 선호 현상이 뚜렷해질 수 있다. 이에 외국인 투자자들의 국내 증시 순매수 규모도 지켜봐야한다. 다만 1340원대에선 수입업체의 결제 수요가 지속적으로 유입되며 환율 하단을 지지할 것으로 보인다. 이날 발표된 우리나라 10월 소비자 물가상승률이 9월(3.7%)보다 높은 3.8%로 나타난 부분은 한국은행의 긴축 경계감을 높이는 부분이다. 환율 하방경직성이 높아질지 주목된다.

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[코스피 마감]韓 경제지표 부진에 코스피 2450선 ‘털썩’](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900808h.jpg)