“계열사 리스크 벗어 주가 레벨업 기대”

이상훈 한솔제지 대표는 지난 2일 “지주회사 전환과 상관없이 한솔제지가 지난해에는 좋지 않았다”며 “올해는 실적이 예년수준으로 회복될 것이고, 자회사 부담도 경감돼 사업회사로서 가치를 충분히 인정받을 것”이라고 기대했다. 이 대표는 지난해 11월 자사주 1만주를 매입하며 시장의 관심을 받은 바 있다.

실제 한솔제지는 국내 1위의 제지업체이지만, 그동안 자회사 리스크 탓에 주식시장에서 늘 할인평가돼 왔다. 한솔제지는 지난해에만 한솔개발과 한솔아트원제지(007190), 한솔테크닉스(004710)의 유상증자에 참여, 각각 900억원, 289억원, 71억원을 지원하는 등 계열사 지원 부담이 컸다.

한솔제지 관계자는 “이번 지주회사 전환을 계기로 여타 계열사에 대한 지원 부담이 사라지며 (한솔제지의) 주가가 한 단계 레벨업 될 것”이라고 말했다. 다만 한솔제지는 인적분할시 부채의 대부분(97%)을 인수, 부채비율은 분할전 128.8%에서 321.9%로 크게 높아진 상태다.

한솔그룹 이인희 고문과 조동길 회장 등 오너일가로서도 한솔제지의 주가가 오르는 게 지주회사 지배력 확대에 유리하다.

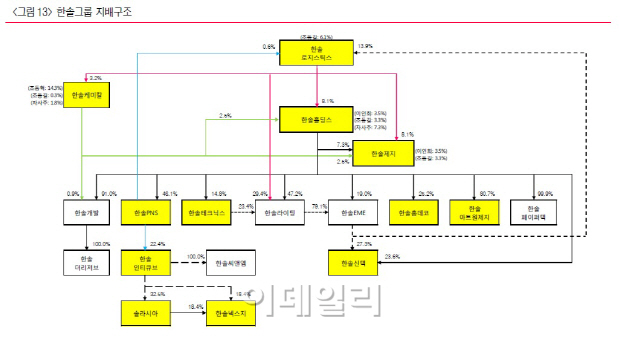

현재 이인희 고문 등은 한솔홀딩스 지분 17.81%(482만4525주)를 보유중이며, 한솔홀딩스는 한솔제지 지분 7.26%를 가지고 있다. 지주회사의 자회사 요건을 충족하기 위해선 한솔홀딩스가 한솔제지 지분을 20%이상 보유해야 한다. 그룹의 안정적 지배력 확보를 위한 오너일가의 홀딩스 지분 확대도 필수적이다.

이에 따라 오너일가가 보유한 한솔제지의 지분을 한솔홀딩스가 매입하고, 오너일가는 홀딩스 지분을 확대하는 작업이 이뤄질 전망이다. 통상 지주회사가 사업회사 주식을 공개매수하고, 그 대가로 공개매수에 응한 주주들에게 현금이 아닌 지주회사 신주(유상증자)를 제공하는 방식이 유력하다.

이 경우 한솔홀딩스(지주회사)와 한솔제지(사업회사)의 주가가 크게 벌어질수록 오너일가가 지주회사(홀딩스) 지분을 더 많이 가져갈 수 있다. 한솔그룹의 경우 여타 자회사 리스크가 여전해 지주회사보다는 사업회사인 한솔제지의 매력이 더 크다. 이 때문에 지주회사의 지배력 확대가 꼭 필요한 오너일가 등을 제외하고 공개매수에 응하는 주주는 드물 전망이다.

최근 주식시장에서는 한솔홀딩스와 한솔제지의 주가 차별화 흐름이 나타나고 있다. 지난 2일 한솔제지는 1만9300원, 한솔홀딩스는 7770원으로 각각 마감했다. 이는 분할 재상장을 앞둔 기준가(한솔제지 1만350원·한솔홀딩스 1만850원)대비 한솔제지는 86.5%(8950원) 상승했지만, 한솔홀딩스는 28.3%(3080원)나 하락했다. 한편 앞서 지난해 지주사로 출범한 한라홀딩스의 경우 기준가 대비 50% 내린 가격으로 거래되고 있다.

만약 공개매수를 통해 이인희 고문 등 오너일가가 한솔홀딩스의 지배력을 20%이상 확대하더라도 2016년말까지 순환출자를 해소해야 하는 숙제가 남아 있다.

|

☞ 한솔제지 대표 "계열사 부담벗고 글로벌 톱20 진입"(종합)

☞ 이상훈 한솔제지 대표 "계열사 리스크 털고 블루오션 창출"

☞ 한솔·무림 등 제지업체, '특수지'로 바닥 탈출 노린다

☞ 계열사 부담 던 한솔제지, 지주사 전환 효과 어디까지?

☞ 한솔그룹, 두번 실패는 없다..한솔제지만으로 지주사 전환 추진(종합)

☞ 한솔그룹, 지주회사 체제로 전환 재추진(상보)

☞ 펄프가격 상승·환율하락에 한솔제지 상반기 성적표 ‘흐림’(상보)

![[포토]박현경,책에서 많은 것을 배워요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100158t.jpg)

![[포토]윤석열 대통령을 지지 화환](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121101030t.jpg)

![[포토]내란 행위 긴급 현안질문, '질의하는 조국 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121101036t.jpg)

![[포토] 서울시청 방문한 관광객](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100905t.jpg)

![[포토]한국경제 생산성 제고를 위한 개혁방안](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100824t.jpg)

![[포토] 서울시 비상경제회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100621t.jpg)

![[포토]법사위 전체회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100594t.jpg)

![[포토]탄핵 정국 연말 특수 기회 사라진 식당](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121001231t.jpg)

![[포토]조정훈-조지연, '비공개 의원총회 참석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121000859t.jpg)

![[포토]박현경,자기 관리 중요해요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121100160h.jpg)